Est-ce vrai que l’on devrait rembourser la totalité de son prêt hypothécaire avant de prendre sa retraite? Si cette tâche s’avérait plutôt facile à réaliser il y a quelques années, ce n’est plus le cas aujourd’hui avec la hausse démesurée du prix des propriétés. Les taux d’intérêt qui augmentent considérablement et l’accès plus difficile et tardif à la propriété sont aussi des facteurs accablants.

Épargner pour la retraite tout en payant une hypothèque

Les hypothèques d’il y a quelques années, généralement entre 100 000$ à 200 000$, étaient bien loin de celles d’aujourd’hui qui peuvent facilement aller jusqu’à 400 000$ et plus. Les nouveaux et futurs propriétaires seront donc nombreux à traîner un solde hypothécaire jusqu’à leur retraite puisqu’ils devront économiser une plus grosse somme d’argent pour la mise de fonds et payer leur hypothèque pendant plus longtemps. Pas de panique, cette nouvelle réalité n’est pas une fatalité, pour autant que les versements hypothécaires soient prévus au budget.

Le site web du gouvernement du Canada mentionne qu’une méthode rapide pour estimer le montant annuel dont vous aurez besoin à la retraite consiste à calculer 70% du revenu annuel moyen, avant impôt, que vous avez gagné au cours des trois années où votre salaire était le plus élevé. Cela dit, cette méthode n’est plus réaliste puisqu’elle ne tient pas compte des versements hypothécaires dans les dépenses à la retraite. Pour évaluer de façon plus précise votre revenu de retraite total et pour savoir s’il répondra à vos besoins, vous pouvez tester la Calculatrice du revenu de retraite canadienne de Service Canada.

Planifier sa retraite le plus tôt possible

La planification s’avère être la clé afin de réussir à avoir une retraite paisible, et ce, même si vous continuerez de payer une hypothèque, laquelle n’est pas une mauvaise dette en soi. De plus, consulter un planificateur financier est toujours une bonne pratique puisque ce dernier peut conseiller sur tous les champs d’expertise de la planification financière personnelle (aspects légaux, assurances et gestion des risques, fiscalité, placements, retraite et succession).

Quoi qu’il en soit, voici quelques options envisageables qui pourraient permettre d’avoir un portefeuille plus garni à la retraite:

- Retarder l’âge de la retraite afin de bonifier ses rentes gouvernementales

- Réduire le plus possible ses dettes de consommation avant de quitter le marché du travail

- Commencer à investir le plus tôt possible pour la retraite

- Revoir la composition de son portefeuille avec son planificateur financier, de façon à obtenir un rendement plus élevé plusieurs années avant la retraite

- Opter pour un style de vie minimaliste et frugal

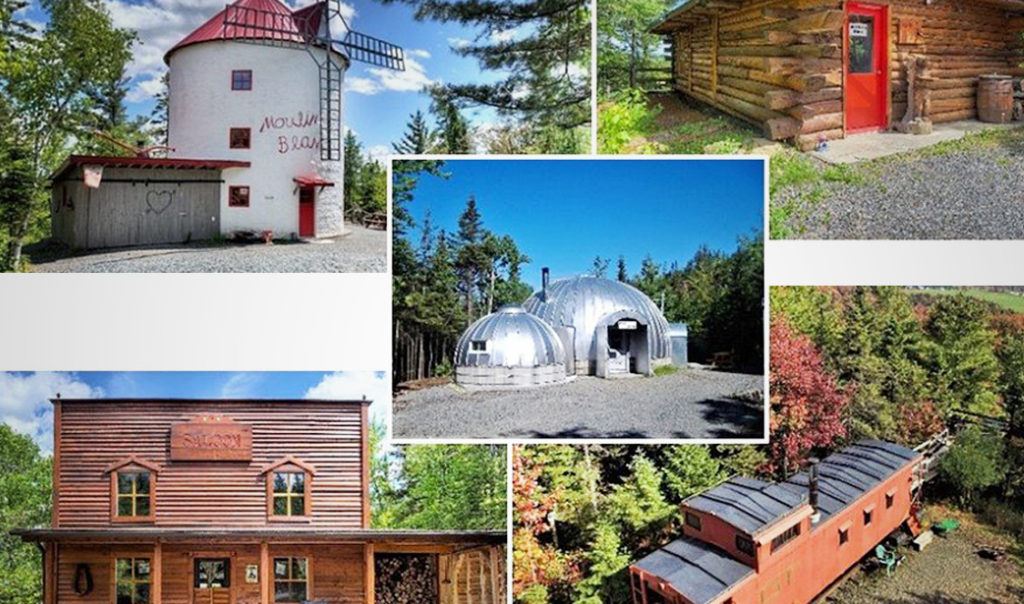

- Penser à louer une partie de son domicile

- Vendre la propriété et emménager dans une résidence plus petite et moins chère

- Louer plutôt qu’acheter après avoir vendu la propriété

- Ne pas laisser de legs à ses héritiers ou en laisser moins que prévu

- Oser l’hypothèque inversée (55 ans et plus).

Marge de crédit hypothécaire: un avantage à considérer

L’avantage d’avoir une hypothèque à l’aube de la retraite, c’est qu’elle pourrait vous permettre d’accéder à une marge de crédit hypothécaire. Ce crédit hypothécaire peut être utilisé en cas d’imprévus financiers, pour consolider des dettes, entreprendre des rénovations ou pour bonifier un revenu de retraite. L’avantage de la marge de crédit hypothécaire est que son taux d’intérêt est souvent inférieur à celui des autres types de crédit (surtout les prêts non garantis et les cartes de crédit) et l’intérêt n’est payé que sur la somme empruntée et seulement pour la durée de l’emprunt. Toutefois, il vaudrait mieux la demander avant d’avoir pris sa retraite, sans quoi l’institution financière pourrait se montrer plus réticente à l’offrir.

Enfin, lors la retraite de nombreuses personnes décident de vendre leur maison pour aménager dans une résidence plus petite et plus modeste. Plusieurs raisons peuvent les pousser à faire le grand saut, comme l’envie d’être libre de toutes tâches reliées à l’entretien d’une maison, le désir de voyager ou encore le besoin d’un espace plus petit. Dans cette situation, votre propriété pourrait s’avérer être un levier exceptionnel pour améliorer votre situation financière. Apprenez-en plus en lisant l’article à ce sujet.

Et si vous cherchez une nouvelle habitation, en campagne ou en ville, à louer ou à vendre, visitez le répertoire Guide Immo, pour connaître l’offre immobilière actuelle de l’habitation neuve du Québec.